Lors de son parcours professionnel, un salarié peut être amené à se déplacer pour une réunion, une formation ou un rendez-vous client. Ces dépenses sont appelées frais de déplacement professionnel. Quelles sont les règles, comment les calculer et les rembourser efficacement ? On fait le point pour vous aider à mieux les encadrer en entreprise.

Frais de déplacement professionnel : définition

Qu’est-ce qu’un frais de déplacement ?

Les frais de déplacement concernent toutes les dépenses engendrées par un salarié lors de déplacements effectués dans le cadre professionnel. Ces frais peuvent concerner aussi bien les voyages d’affaires que les trajets domicile-lieu de travail. Ces frais peuvent donc inclure :

- les billets de transport (train, avion, bus, etc.) ;

- Les billets de transport (train, avion, bus…) ;

- Les frais de carburant ou d’indemnité kilométrique ;

- Les péages, parkings, taxis ;

- L’hébergement et les repas sur place.

Quelles sont les conditions pour qu’un frais soit remboursé ?

Les frais de déplacement professionnel doivent être remboursés par l’employeur sous certaines conditions, notamment sous présentation de pièces justificatives. Ainsi, ces frais peuvent inclure :

- ils doivent avoir un lien direct avec l’activité professionnelle ;

- être justifiés par une pièce probante : note de frais, facture, ticket nominatif… ;

- être engagés dans le cadre de la politique de l’entreprise (barème URSSAF, plafonds internes, validation hiérarchique…).

Frais de déplacement et télétravail : ce qu’il faut savoir

D’ailleurs, même les salariés en télétravail, de façon ponctuelle ou régulière, peuvent se faire rembourser les frais de déplacement. Ils peuvent, par exemple, être amenés à intervenir ponctuellement sur site pour une réunion, une formation ou un événement collectif. Dans ces cas, les règles de remboursement restent identiques : le déplacement doit être professionnel, validé, et justifié.

Avec la généralisation du travail hybride, il est crucial pour les RH et les dirigeants de mettre à jour leur politique de remboursement, afin d’intégrer ces nouveaux usages tout en garantissant l’équité entre les collaborateurs.

Quels sont les types de frais de déplacement professionnel ?

Lorsque l’on parle de frais de déplacement, on fait donc référence à toutes les dépenses inhérentes au déplacement du salarié dans l’exercice de sa fonction. Il existe 2 types de frais de déplacement : les frais de transport et les frais de mission.

Les frais de transport

Les frais de transport englobent les montants engagés par le salarié pour se déplacer dans le cadre son activité professionnelle dont :

- Les titres de transport ;

- Les indemnités kilométriques ;

- Les frais de parking ;

- Les frais de location de voiture ;

- Les frais de carburant ;

- Les trajets domicile-travail.

Les frais de mission : repas, hébergement, autres

Les frais de déplacement concernent toutes les sommes dépensées par l’employé durant son voyage d’affaires (réalisé dans le cadre de sa mission professionnelle) comme :

- Les frais de taxis ;

- Les frais d’hébergement ;

- Les frais de restaurant ;

- La prime de panier ;

- Les frais divers (téléphone, fournitures diverses, frais postaux, etc.).

Ici aussi, le défraiement ne pourra se faire que sur présentation de justificatifs. Il arrive parfois que certaines entreprises réservent en amont diverses prestations comme les nuits d’hôtel et/ou les taxis.

Les cas particuliers : véhicule personnel, véhicule de fonction, transports en commun

Certains collaborateurs utilisent leur propre véhicule pour leurs déplacements professionnels. Dans ce cas, barème de l’URSSAF en fonction :

- du nombre de kilomètres parcourus ;

- de la puissance fiscale du véhicule.

Si l’entreprise met à disposition un véhicule de fonction, elle peut prendre en charge les frais de carburant, d’assurance et d’entretien. Il conviendra toutefois de distinguer les usages professionnels des usages personnels, notamment à des fins fiscales.

Enfin, les salariés utilisant les transports en commun (train, tram, métro, bus) peuvent également prétendre au remboursement intégral ou partiel de leurs titres, notamment dans le cadre du forfait mobilité durable ou des obligations légales de prise en charge (50 % minimum pour les abonnements en Île-de-France, par exemple).

Comment calculer les frais de déplacement professionnel ?

Dans les entreprises, c’est le directeur administratif et financier (DAF) ou le département des ressources humaines qui se chargent du calcul des frais de déplacement professionnel des collaborateurs. Il faut prendre plusieurs critères en considération pour réaliser ces opérations.

Le lieu de déplacement

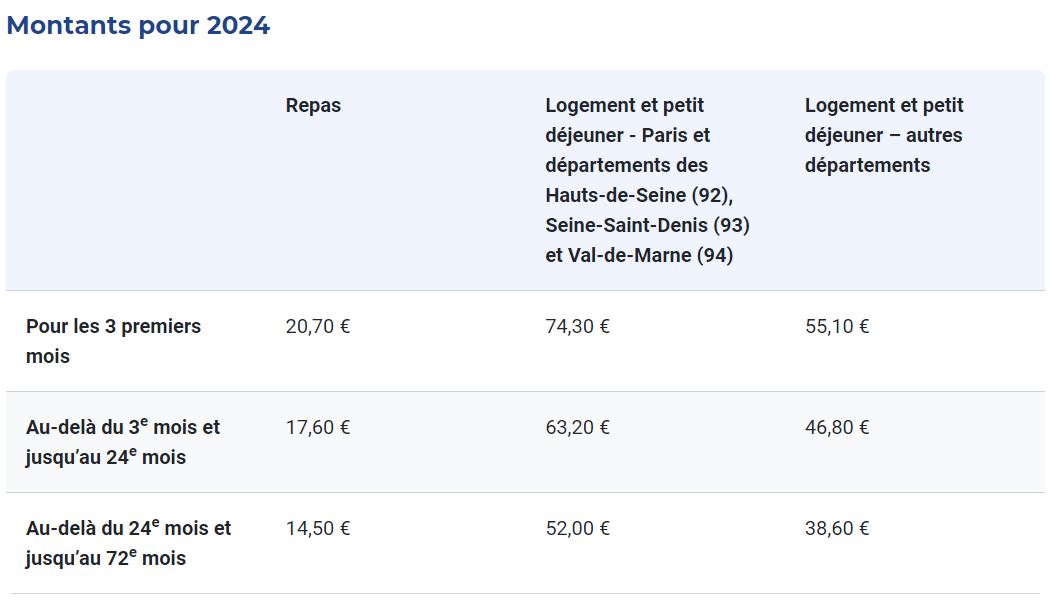

Selon le lieu du déplacement, le montant des indemnités remboursées au collaborateur de l’entreprise diffère. En effet, la distance et la nature du lieu du déplacement entraîne quelques disparités dans les barèmes de l’URSSAF :

- En métropole : Le montant varie entre Paris, certains départements de la petite couronne (92, 93 et 94) et le reste des départements métropolitains ;

- En Outre-mer : Le montant appliqué en Martinique, Guadeloupe, Guyane, la Réunion, Mayotte et Saint-Pierre-et-Miquelon est différent de celui pour la Nouvelle-Calédonie, Wallis et Futuna et la Polynésie française ;

- À l’étranger : Le montant est différent en fonction du pays concerné.

Le calcul des indemnités kilométriques

Les indemnités kilométriques ou frais kilométriques sont une compensation financière versée par l’entreprise aux salariés utilisant leur véhicule personnel à des fins professionnelles. Pour les calculer, on utilise le barème kilométrique de l’URSSAF afin de déterminer le montant des frais de route en fonction de la puissance du véhicule (de 3 CV et moins à 7 CV et plus) et du nombre de kilomètres parcourus.

Prenons par exemple un employé équipé d’une voiture de 5 chevaux qui doit réaliser une distance de 500 km. Selon le barème de 2025, le taux à appliquer pour une distance inférieure à 5000 km est de 0,636 pour ce type de véhicule. On aura : 500 x 0,636 = 318. L’indemnité sera donc de 318 euros.

À NOTER : Le montant de l’indemnité kilométrique est majoré de 20 % en cas d’utilisation d’un véhicule électrique.

Le forfait mobilités durables

Pour les déplacements effectués avec des moyens de transport plus écologiques les entreprises peuvent verser un forfait mobilités durables jusqu’à 700 € par an. Il couvre notamment :

- le vélo (électrique ou non) ;

- la trottinette ;

- le covoiturage ;

- les services de mobilité partagée.

Ce forfait est exonéré de cotisations sociales jusqu’au plafond défini par l’URSSAF. Il peut aussi se cumuler avec la prise en charge obligatoire de 50 % des abonnements de transports en commun.

Les frais de transport

En plus des indemnités kilométriques, d’autres frais sont pris en compte dans le calcul des frais de déplacement. C’est pourquoi, afin de calculer les frais de déplacement, il faut commencer par regrouper les coûts de transport ainsi que les frais d’hébergement et de repas.

Une bonne gestion des règles de note de frais est alors primordiale. Pour ça, ayez un modèle de note de frais toujours prêt. Ces frais (hors trajet domicile-travail) regroupent :

- Les billets de transport (avion, train, bateau, bus…) ;

- la location de véhicule ;

- les frais de taxis ;

- le péage ;

- ou encore les tarifs de parking.

Comme précisé précédemment, le salarié devra absolument fournir des justificatifs datés et lisibles avec le montant dépensé et le motif du paiement pour se faire rembourser les frais de déplacement professionnel.

🚀 Factorial est certifié par l’URSSAF en France ! Cela signifie que nos clients n’ont plus besoin de conserver leurs reçus/factures en version papier.

Les frais de repas et d’hébergement

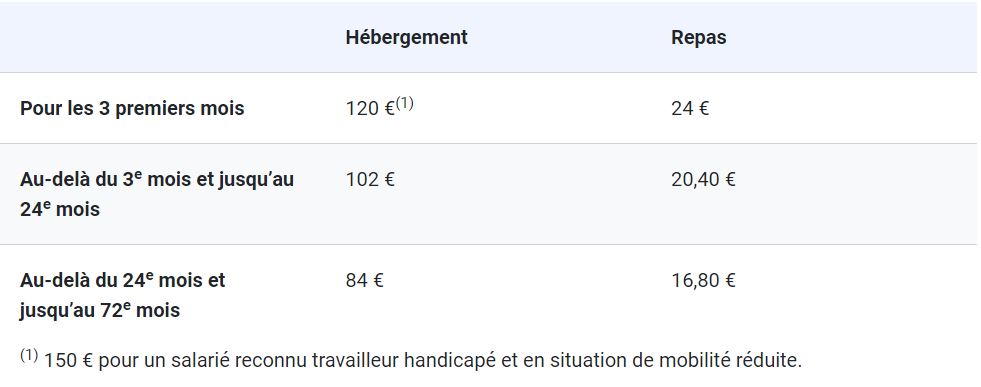

Si l’entreprise ne rembourse pas au réel, elle peut opter pour le remboursement au forfait, selon les barèmes de l’URSSAF suivants :

- prime de panier pour les « petits déplacements » : entre 10,50 € et 14,30 € par jour en fonction de la région ;

- indemnité de grand déplacement : selon la durée et la zone géographique (métropole, DOM, COM, international)

Indemnité de grand déplacement en France métropolitaine

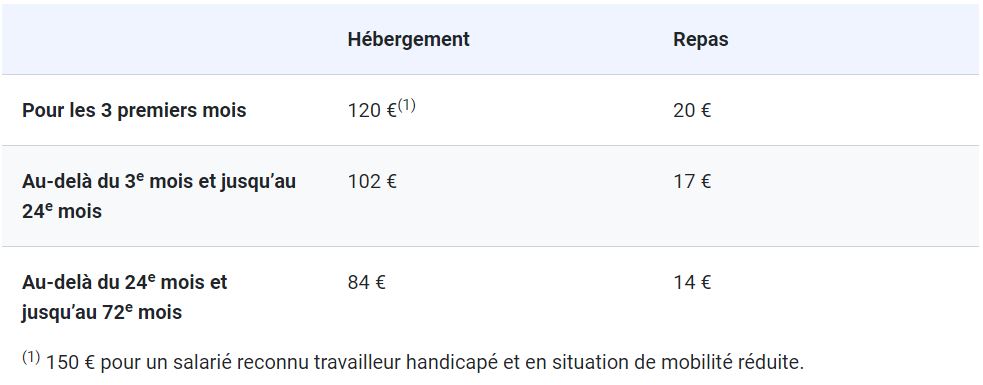

Forfait grand déplacement en Outre-mer

Valable pour : Martinique, Guadeloupe, Guyane, la Réunion, Mayotte, Saint-Pierre-et-Miquelon, Saint-Barthélemy, Saint-Martin.

Valable pour : Nouvelle-Calédonie, Wallis et Futuna, Polynésie française.

Source : URSSAF

Comment rembourser les frais de déplacement ?

Comme nous l’avons vu plus haut, l’employeur est ainsi dans l’obligation d’assumer les dépenses de ses salariés lorsqu’ils se déplace dans le cadre de leur mission professionnelle.

Pour effectuer ces défraiements, il peut opter pour le remboursement des frais de déplacement au réel ou le remboursement de déplacement au forfait.

Le remboursement au réel

Avec cette méthode, l’employeur rembourse la totalité des dépenses réellement engagées par le salarié (repas, hébergement, transport…). Ainsi, il est remboursé de la totalité de ses dépenses à condition qu’elles soient toutes justifiées par des notes de frais complètes et accompagnées de pièces justificatives (tickets, factures, relevés de trajets…).

Ce procédé de remboursement est particulièrement avantageux pour le salarié même si le fait de devoir avancer les frais et d’attendre parfois plusieurs semaines avant de recevoir le remboursement peut être pénalisant.

Le remboursement au forfait

Dans cette situation, l’employeur alloue une indemnité forfaitaire au salarié afin de couvrir ses frais de déplacement. Le montant de l’indemnité est fixé par un barème de l’URSSAF. Dans ce cas également, la note de frais sera nécessaire. Si cela simplifie la gestion administrative, cette méthode peut s’avérer désavantageuse :

- pour l’employeur, si le salarié dépense moins que le forfait alloué ;

- pour le salarié, s’il engage plus que le montant prévu.

Quelles pièces justificatives fournir ?

Quel que soit le mode de remboursement des frais professionnels retenu, celui-ci repose sur la présentation de pièces justificatives claires, datées et lisibles. En effet, l’entreprise doit pouvoir démontrer que les frais engagés sont :

- professionnels ;

- nécessaires à l’activité ;

- conforme à sa politique interne.

Ainsi, il est indispensable d’exiger les documents suivants :

- Factures ou reçus mentionnant la nature de la dépense (hôtel, restaurant, carburant…) ;

- Billets de transport (train, avion…) ;

- Relevés de péage ou de stationnement ;

- Justificatifs kilométriques (via Google Maps, logiciel de flotte ou déclaration sur l’honneur) ;

- Formulaires internes, comme la note de frais signée.

💡 Conseil : utilisez une solution digitale certifiée URSSAF, comme Factorial, pour automatiser la collecte, la validation et l’archivage.

Cas pratiques pour les RH et DAF

Pour une entreprise, la gestion des frais de déplacement peut vite devenir un casse-tête si les processus ne sont pas cadrés. C’est pourquoi, il leur est nécessaires de structurer leur gestion en suivant les quelques recommandations suivantes :

- Établir une politique de remboursement claire et partagée avec tous les collaborateurs ;

- Centraliser les demandes via un outil dédié pour fluidifier les validations ;

- Limiter les avances personnelles, en mettant à disposition des cartes d’entreprise ou des systèmes d’avance ;

- Former les managers à repérer les incohérences et à valider les frais dans les délais

En centralisant les demandes et justificatifs, vous garantissez un remboursement rapide et sans litige avec vos collaborateurs. De plus, vous améliorez leur expérience et garder la main sur vos budgets.

Comment déclarer les frais de déplacement ?

Certains frais de déplacement de votre personnel ou de votre entreprise sont déductibles du résultat fiscal de votre entreprise. Pour être comptabilisés, ces frais de déplacement doivent notamment servir l’intérêt direct de l’exploitation de l’entreprise.

Ils doivent être en accord avec l’objet social de l’entreprise et s’appuyer sur des pièces justificatives. Les frais de déplacement sont déduits pour leur montant réel.

💡 BON À SAVOIR : Comptez une majoration de 20% sur les frais de déplacement pour un véhicule électrique.

Obligations de l’employeur en matière de frais de déplacement

Les frais de déplacement professionnel ne relèvent pas d’une simple faveur accordée aux salariés. Ils font partie intégrante des obligations légales et sociales de l’employeur. En tant que dirigeant, manager ou responsable RH, il est essentiel de maîtriser ces règles pour éviter les erreurs de gestion et assurer la conformité de votre entreprise.

Ce que dit le Code du travail

Selon l’article L. 3261-2 du Code du travail, l’employeur est tenu de prendre en charge les frais engagés par les salariés dans l’intérêt de l’entreprise. Cela comprend les frais de déplacement professionnel, dès lors qu’ils sont justifiés, nécessaires et engagés dans le cadre d’une mission professionnelle.

Cette prise en charge peut prendre différentes formes :

- le remboursement des frais réels, sur présentation de justificatifs ;

- le versement d’une indemnité forfaitaire, définie par les barèmes URSSAF

En complément, certaines conventions collectives ou accords d’entreprise peuvent encadrer plus précisément les modalités de remboursement. Il est donc recommandé d’intégrer ces règles dans une politique interne claire.

Contrôle URSSAF : comment s’y préparer ?

Lors d’un contrôle par l’URSSAF, les frais de de déplacement figurent parmi les points de vigilance. En effet, les contrôleurs URSSAF peuvent vérifier que :

Les frais de déplacement figurent parmi les points de vigilance des contrôleurs URSSAF. En cas de contrôle, ces derniers

- Les remboursements sont justifiés par des pièces comptables et justificatives ;

- Les barèmes appliqués respectent les plafonds fixés par l’administration ;

- Les remboursements correspondent bien à des dépenses engagées dans l’intérêt de l’entreprise.

Afin d’éviter tout risque de redressement, il est donc essentiel d’archiver l’ensemble des justificatifs (factures, notes de frais signées, relevés kilométriques…), et de tenir à jour une procédure interne validée par la direction.

Risques en cas de mauvaise gestion

Une mauvaise gestion des frais de déplacement peut entraîner plusieurs risques pour l’entreprise :

- Redressement URSSAF : si les remboursements sont considérés comme un avantage en nature déguisé, ils peuvent être réintégrés dans l’assiette des cotisations ;

- Conflits internes : une politique floue ou des délais de remboursement trop longs peuvent générer tensions et démotivation des équipes ;

- Perte de temps : l’absence d’outil ou de processus clair complique la gestion administrative, mobilisant inutilement les RH et les managers.

Pour sécuriser votre gestion, pensez à centraliser les demandes de remboursement via un logiciel dédié et à former les équipes encadrantes aux règles applicables.

Comment bien gérer les frais de déplacement en entreprise ?

La gestion des frais de déplacement peut rapidement devenir un casse-tête pour les entreprises. Entre les politiques internes, les justificatifs à traiter et les attentes des collaborateurs, les risques d’erreurs, de tensions ou de contrôles URSSAF augmentent. Il est donc essentiel de mettre en place une organisation claire et digitalisée pour fluidifier la gestion et garantir la conformité.

Mettre en place une politique claire

La première étape consiste à établir une politique de remboursement des frais de déplacement simple, transparente et partagée avec l’ensemble des collaborateurs. Cette politique doit préciser :

- les types de frais remboursés ;

- les barèmes appliqués ;

- les modalités de validation des notes de frais ;

- les délais de remboursement.

Un cadre clair permet d’éviter les abus, de limiter les incompréhensions et de garantir l’équité entre les équipes. C’est aussi un levier pour améliorer l’expérience collaborateur et renforcer la confiance entre les managers, les RH et les salariés.

Digitaliser la gestion avec un logiciel RH

Face au volume croissant de demandes, les outils traditionnels (tableurs, e-mails) atteignent vite leurs limites. Digitaliser la gestion des frais de déplacement avec un logiciel RH permet de :

- centraliser les notes de frais et les justificatifs ;

- automatiser les validations et les remboursements ;

- garantir la conformité avec les règles URSSAF ;

- réduire les délais de traitement.

Pour les managers et les services RH, c’est un véritable gain de temps et de sérénité.

Pourquoi Factorial simplifie la gestion des frais

Avec Factorial, vous disposez d’un outil conçu pour faciliter la gestion des frais professionnels, tout en respectant la réglementation en vigueur. Notre solution permet aux entreprises de :

- automatiser la collecte et le traitement des notes de frais ;

- numériser les justificatifs, sans besoin de conserver les reçus papier (certification URSSAF) ;

- suivre les dépenses en temps réel et contrôler les budgets ;

- impliquer les managers dans le processus de validation, sans alourdir leur charge de travail.

En optant pour Factorial, vous centralisez la gestion des frais de déplacement professionnel avec un logiciel de note de frais, tout en offrant à vos équipes une expérience fluide et sans friction.

FAQ sur les frais de déplacement professionnel

Quelle est la distance minimum pour rembourser des frais kilométriques ?

La distance minimum pour rembourser des frais kilométriques dépend des politiques spécifiques de l’entreprise ou de l’organisation concernée. Il n’existe pas de règle universelle fixant une distance minimum au niveau légal. Les entreprises établissent généralement leurs propres politiques de remboursement des frais kilométriques en fonction de leurs besoins, de leurs ressources et de leurs objectifs.

Certaines entreprises peuvent avoir une distance minimale, par exemple en remboursant uniquement les déplacements au-delà d’une certaine distance, tandis que d’autres peuvent rembourser tous les déplacements professionnels, qu’ils soient courts ou longs. Il est donc important de consulter la politique interne de l’entreprise ou de discuter avec le service des ressources humaines pour obtenir des informations précises sur les règles de remboursement des frais kilométriques dans un contexte donné.

Est-ce que les frais de déplacement sont imposables ?

Il s’agit de frais réels déductibles. La société individuelle soumise au régime BIC doit la déclarer à travers le formulaire 2058A (détermination du résultat fiscal de l’entreprise).

L’entreprise individuelle imposés au titre de l’impôt sur le revenu sous le régime des BNC doit le faire via les déclarations 2035A et 2025B.

Si votre salarié se sert de sa voiture personnelle pour des déplacements professionnels, vous pourrez déduire les dépenses en essence du résultat fiscal de votre entreprise.

Comment déclarer les frais de déplacement aux impôts ?

Les frais de déplacement professionnel peuvent être déclarés aux impôts sous certaines conditions. Pour les entreprises, ces dépenses sont considérées comme des charges déductibles, à condition qu’elles soient engagées dans l’intérêt de l’activité professionnelle et justifiées par des pièces comptables. Elles doivent donc être correctement comptabilisées, avec les justificatifs associés, et déclarées lors de l’établissement du résultat fiscal.

Pour les salariés, si l’employeur ne prend pas en charge les frais réels de déplacement, ceux-ci peuvent être déduits des revenus imposables sous forme de frais professionnels. Cette option nécessite de pouvoir fournir des justificatifs détaillés, incluant les trajets effectués, les kilomètres parcourus et les frais annexes engagés.

💡 À noter : L’utilisation du barème kilométrique publié par l’URSSAF est souvent privilégiée pour simplifier la déclaration des frais liés à l’usage d’un véhicule personnel.