La comptabilisation des tickets-restaurants est essentielle pour toutes les entreprises qui souhaitent offrir cet avantage social à leurs salarié-e-s et gérer correctement leurs dépenses alimentaires.

On dénombre 4 millions de salarié-e-s bénéficiaires en France, et 8 entreprises utilisatrices sur 10 qui comptent moins de 25 salarié-e-s. Les chèques déjeuners ne sont donc pas réservés aux grandes entreprises !

Cependant, la comptabilisation des tickets-restaurants nécessite une bonne compréhension des règles fiscales et comptables en vigueur. Ce guide a pour objectif de détailler chaque étape de leur comptabilisation, en fournissant des exemples concrets et des conseils pratiques pour les professionnels RH.

Comment fonctionne la comptabilisation des tickets-restaurants ?

Les tickets-restaurants, bien qu’étant un avantage offert aux salarié-e-s, imposent une série d’écritures comptables précises, comme la comptabilisation des notes de frais. Les chèques déjeuners sont généralement cofinancés par l’employeur, qui prend en charge entre 50 % et 60 % de leur valeur faciale, le reste étant à la charge du ou de la salarié-e.

L’écriture comptable de l’achat des tickets-restaurants

Lors de l’achat des titres restaurants, l’entreprise doit inscrire en comptabilité le montant total des tickets dans le compte 401 « Fournisseurs », correspondant à la société émettrice des tickets (Swile, Edenred, etc.). Simultanément, ce montant est débité du compte 437 « Autres organismes sociaux », qui représente les charges sociales diverses.

Concrètement, si une entreprise achète 500 tickets d’une valeur de 9 € chacun, l’écriture sera :

- Débit : 437 « Autres organismes sociaux » – 4500 €

- Crédit : 401 « Fournisseurs » – 4500 €

Cette étape est cruciale pour s’assurer que la comptabilisation des tickets-restaurants est bien enregistré et que les tickets sont disponibles pour distribution.

Inscrire l’opération de distribution des tickets aux salariés

Lorsque les tickets sont distribués, il est essentiel de bien séparer la part financée par l’employeur de celle prise en charge par le ou la salarié-e. Cette opération est généralement répartie comme suit :

Pour la part employeur :

- Débit : 647 « Autres charges sociales » – montant de la part patronale

- Crédit : 437 « Autres organismes sociaux »

Pour la part salariale :

- Débit : 421 « Personnel – rémunérations dues » – montant de la part salariale

- Crédit : 437 « Autres organismes sociaux ».

En reprenant notre exemple précédent, si l’employeur finance 60 % du ticket, soit 5,4 € par ticket, et le ou la salarié-e 40 %, soit 3,6 €, les écritures pour la distribution de 500 titres seront :

Pour la part employeur :

- Débit : 647 « Autres charges sociales » – 2700 €

- Crédit : 437 « Autres organismes sociaux » – 2700 €

Pour la part salariale :

- Débit : 421 « Personnel – rémunérations dues » – 1800 €

- Crédit : 437 « Autres organismes sociaux » – 1800 €.

Attention : ces écritures comptables doivent être réalisées de manière scrupuleuse pour éviter les erreurs lors des contrôles fiscaux ou des audits financiers.

Exemple calcul ticket restaurant : achat et distribution

L’achat des titres-restaurants constitue la première étape de la comptabilisation des tickets restaurants. Il s’agit d’une transaction comptable qui implique plusieurs comptes, notamment le compte 401 « Fournisseurs » pour le montant total dû à l’émetteur des tickets, et le compte 437 « Autres organismes sociaux » pour les charges liées.

Cette transaction peut être agrémentée de frais supplémentaires, tels que les frais de port ou de traitement, qui sont alors comptabilisés dans les comptes de la classe 62 « Autres services extérieurs ».

Voici un exemple d’écriture comptable pour l’achat de tickets-restaurants :

- Débit : 437 « Autres organismes sociaux » – Montant total des tickets

- Crédit : 401 « Fournisseurs » – Montant total des tickets

- Débit : 62 « Autres services extérieurs » – Montant des frais supplémentaires (si applicable)

Cette étape permet de s’assurer que tous les coûts associés à l’achat des tickets sont correctement enregistrés et affectés aux comptes appropriés.

Calcul ticket restaurant et montant maximum

Le calcul du nombre de tickets-restaurants attribués chaque mois dépend du nombre de jours travaillés par le ou la salarié-e. En général, un titre est attribué pour chaque jour de travail où le salarié est présent, déduction faite des jours non travaillés. Si un ou une salarié-e travaille 22 jours par mois, il ou elle recevra 22 tickets.

Le montant maximum exonéré de charges sociales pour les tickets-restaurants est fixé par la loi. Depuis le 1er janvier 2025, ce montant est de 7,26 € par ticket. Ce plafond est essentiel pour l’exonération des charges sociales sur la part financée par l’employeur. Par exemple, si un ticket vaut 9 €, et que l’employeur finance 60 %, soit 5,4 €, cette part est exonérée dans la limite de 7,26 €. Si le financement excède ce plafond, l’excédent est soumis aux cotisations sociales.

Qu’est-ce que les frais de gestion des tickets-restaurants ?

Les frais de gestion des tickets-restaurants englobent tous les coûts facturés par l’émetteur des tickets pour leur émission et leur gestion administrative. Ces frais peuvent inclure :

- Frais de port : pour l’envoi des carnets de tickets aux entreprises.

- Commissions de traitement : frais facturés pour la gestion des transactions.

- Autres frais administratifs : tels que les coûts liés à la personnalisation des tickets ou à la gestion des réclamations.

Ces frais sont généralement comptabilisés dans les comptes de la classe 62 « Autres services extérieurs ». Par exemple, si l’entreprise paie 100 € de frais de gestion, l’écriture serait :

- Débit : 62 « Autres services extérieurs » – 100 €

- Crédit : 401 « Fournisseurs » – 100 €

Ces frais, bien qu’ils puissent sembler mineurs, doivent être scrupuleusement enregistrés pour assurer une comptabilité précise et éviter toute anomalie lors des audits.

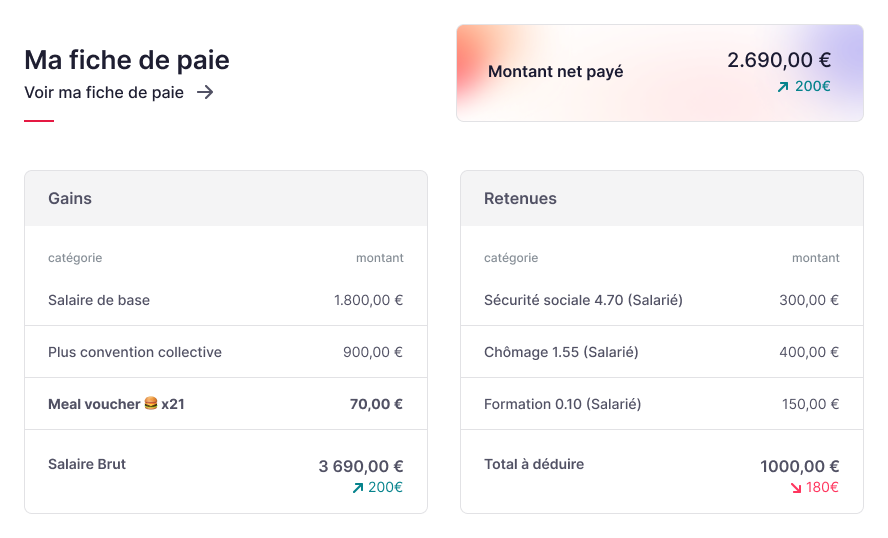

Ticket restaurant fiche de paie : déduction du salaire

La part des tickets-restaurants financée par les salarié-e-s est déduite directement du salaire net. Cette déduction est comptabilisée comme suit :

- Crédit : 437 « Autres organismes sociaux » – montant de la part salariale

- Débit : 421 « Personnel – rémunérations dues » – montant de la part salariale

Cette opération est généralement automatisée dans le logiciel de paie de l’entreprise. Cependant, si le ou la salarié-e paie sa part directement (par exemple, en cas de non-prélèvement sur le salaire), la transaction est enregistrée comme un débit du compte 512 « Banque » ou 53 « Caisse ». Cette distinction est importante car elle peut influencer la manière dont les paiements sont suivis et audités.

Ticket restaurant imposable : quel régime fiscal ?

Le régime fiscal des tickets-restaurants est avantageux, à une condition : que les règles en matière de plafonds soient respectées. Pour cela, n’oubliez pas que la part de l’employeur est exonérée de charges sociales si elle se situe entre 50 % et 60 % de la valeur faciale du ticket et n’excède pas 7,18 € en 2024. Si ces conditions ne sont pas remplies, l’excédent sera soumis à des cotisations sociales.

Cette exonération est une incitation pour les employeurs à offrir cet avantage social à leurs salariés, tout en optimisant les charges sociales de l’entreprise. Il est donc crucial de bien maîtriser les règles fiscales pour éviter toute réintégration lors des contrôles de l’URSSAF.

À retenir

En bref, la comptabilisation des tickets-restaurants est un processus qui nécessite rigueur et précision. En suivant les étapes décrites dans ce guide, vous pouvez vous assurer que votre entreprise respecte la législation en vigueur et bénéficie des avantages fiscaux associés. En tant que professionnel RH, il est essentiel de comprendre les implications comptables de ces avantages pour une gestion optimale des ressources humaines et des finances de l’entreprise.

N’oubliez pas que chaque entreprise peut avoir des particularités qui nécessitent des ajustements de comptabilité. Pour toute situation particulière, il est évidemment recommandé de consulter un expert-comptable ou un conseiller en fiscalité pour éviter toute erreur entraînant des pénalités !

Pour gérer vos variables de paie de manière fluide, découvrez Factorial pour la gestion des paies en ligne.

FAQ – Tickets-restaurants

Combien vaut un ticket restaurant ?

Le montant varie selon l’entreprise et l’émetteur. En 2025, la part employeur exonérée de charges sociales ne peut dépasser 7,26 € par ticket.

Comment fonctionnent les tickets restaurant ?

Ils sont cofinancés par l’employeur (50–60 %) et le salarié (reste à charge). Chaque jour travaillé correspond à un ticket, et la part employeur est exonérée si elle respecte le plafond légal.

Comment sont calculés les tickets restaurant ?

Le calcul dépend du nombre de jours travaillés et du plafond d’exonération. Exemple : 22 jours travaillés = 22 tickets ; part employeur plafonnée à 7,18 € (2024).

Comment les tickets-restaurants apparaissent-ils sur la fiche de paie ?

La part financée par l’employeur est exonérée de charges sociales dans la limite du plafond légal et apparaît sur la fiche de paie comme avantage social.

La part du salarié est déduite du salaire net.

Quand les tickets-restaurants deviennent-ils imposables ?

Si la part employeur dépasse 60 % de la valeur faciale ou dépasse le plafond légal (7,26 € en 2025), l’excédent est soumis à cotisations sociales et à l’impôt.