L’impôt sur le revenu est directement prélevé à la source depuis le 1er janvier 2019. Ce système a été mis en place afin de mettre fin au décalage entre la perception des salaires et le paiement de l’impôt sur le revenu.

Pour le calcul du prélèvement à la source, les entreprises appliquent le taux de prélèvement communiqué par l’administration fiscale.

Comment calculer le taux d’imposition ? Quelles sont les règles en vigueur ? On vous explique tout.

✅ Demandez votre démo gratuite de Factorial pour optimiser vos fiches de paie

Comment fonctionne le prélèvement à la source ?

Concrètement, le prélèvement à la source est un système de collecte d’impôt sur le revenu. Son principe est simple. L’entreprise prélève chaque mois l’impôt sur le salaire de l’employé.

Le taux à prélever est communiqué par l’administration fiscale. L’employeur reverse ensuite la somme prélevée au fisc. Cela signifie que chaque collaborateur percoit directement son salaire net d’impôt à chaque fin de mois.

Son objectif est d’ajuster le calcul des impôts sur le revenu dès qu’un changement survient dans la situation personnelle du salarié.

➡️ Découvrez le prélèvement à la source en 10 points clés

Comment calculer le taux de prélèvement à la source ?

Le taux de prélèvement à la source, ou taux du PAS, permet de déterminer le montant à prélever par l’entreprise sur les bulletins de paie de ses employés.

L’administration fiscale (le service des impôts) calcule le taux de prélèvement à la source, facilité par un simulateur en ligne, et non l’employeur ou le salarié. Il correspond à un taux moyen d’imposition hors crédits d’impôt et réductions.

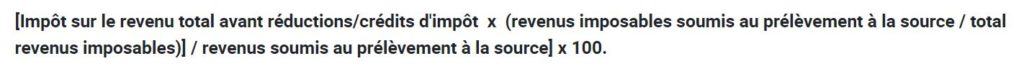

Le calcul du taux de prélèvement à la source s’obtient en divisant le montant de l’impôt sur le revenu (avant crédits d’impôt et réductions) par le montant des revenus :

Le taux est arrondi à la décimale la plus proche. Une fraction de décimale égale à 0,50 est comptée pour 1. Par exemple, si le résultat d’un calcul du taux de prélèvement à la source est de 3,65 %, l’administration fiscale retiendra 3,7 %.

Le calcul du prélèvement à la source se fait par l’application d’un taux déterminé aux revenus de l’employé. Dans la pratique, la somme à prélever tous les mois sur la fiche de paie est calculée sur la base de la rémunération nette imposable.

Ce résultat est ensuite multiplié par le taux de prélèvement applicable. La rémunération nette imposable doit correspondre à :

(rémunération brute – cotisations sociales) + CSG/CRDS non déductibles

Pour rappel, la rémunération nette imposable doit obligatoirement être mentionnée sur le bulletin de paie. Dans ce dernier, les éléments suivants sont également mentionnés :

- La somme qui aurait dû être versée au salarié sans la retenue à la source ;

- Le taux, l’assiette et le montant de la retenue à la source.

Le montant du prélèvement est calculé avec la formule suivante :

Rémunération nette imposable (assiette PAS) x taux du PAS

Quand appliquer le barème de prélèvement à la source ?

Dans la majorité des cas, un taux personnalisé du prélèvement à la source est transmis à l’employeur.

Cependant, si l’administration n’a pas transmis de taux personnalisé (en cas de refus du salarié de lui autoriser de tarnsmettre cette information à son employeur) ou si le taux personnalisé n’est plus valide, l’employeur devra appliquer un taux neutre (ou taux non personnalisé). Il est appliqué en fonction du revenu et du niveau d’imposition d’un célibataire, sans enfant à charge.

Barème du taux neutre du prélèvement à la source 2024

| Revenu net imposable | Taux applicable |

| Jusqu’à 1 591 € | 0 % |

| 1 581 € à 1 653 € | 0.5 % |

| 1 653 € à 1 759 € | 1,3 % |

| 1 759 € à 1 877 € | 2,1 % |

| 1 877 € à 2 006 € | 2,9 % |

| 2 006 € à 2 113 € | 3,5 % |

| 2 113 € à 2 253 € | 4,1 % |

| 2 253 € à 2 666 € | 5,3 % |

| 2 666 € à 3 052 € | 7,5 % |

| 3 052 € à 3 476 € | 9,9 % |

| 3 476 € à 3 913 € | 11,9 % |

| 3 913 € à 4 566 € | 13,8 % |

| 4 566 € à 5 475 € | 15,8 % |

| 5 475 € à 6 851 € | 17,9 % |

| 6 851 € à 8 557 € | 20 % |

| 8 557 € à 11 877 € | 24 % |

| 11 877 € à 16 086 € | 28 % |

| 16 086 € à 25 251 € | 33 % |

| 25 251 € à 54 088 € | 38 % |

| Supérieur à 54 088 € | 43 % |

Est-il possible de modifier le taux calculé par l’administration fiscale ?

Il est effectivement possible de modifier le taux calculé par l’administration fiscale. Durant l’année, un salarié peut modifier ce taux en signalant un changement de situation, comme :

- Un changement de sa situation familiale (décès du conjoint, naissance, mariage, pacs, etc.) ;

- Une hausse ou une baisse de ses revenus.

Pour tout changement, le salarié peut se rendre sur le site impots.gouv.fr et cliquer sur la rubrique « gérer mon prélèvement à la source » dans son espace particulier.

Foire aux questions sur le calcul du prélèvement à la source

Est-il possible de répartir l’impôt retenu à la source pour un couple ?

Oui, les couples mariés ou pacsés peuvent opter pour un taux individualisé de prélèvement à la source. Cela permet de répartir de manière plus juste la charge de l’impôt sur le revenu.

Notez que si vos revenus sont identiques, cette option n’a pas d’intérêt puisque le taux

Comment fonctionne le prélèvement à la source pour les travailleurs indépendants ?

Pour les travailleurs indépendants, le système est légèrement différent. En effet, ils devront payer leur impôt sous forme d’acomptes, qui seront prélevés par l’administration fiscale.

Cependant, ils seront dans l’obligation de faire une déclaration de revenus (chaque année) dans l’objectif de vérifier que les sommes payées correspondent à leur situation fiscale.

Dans le cas où elles ne correspondent pas, les personnes concernées se feront rembourser un éventuel trop-perçu ou, dans le cas contraire, devront compléter si elles ont payé moins que ce qu’elles devaient.

Quel est le taux à considérer pour les travailleurs indépendants ?

Les indépendants et les intermittents du spectacle ont des revenus qui sont susceptibles de varier d’un mois sur l’autre. Ils ont la possibilité de moduler leur taux de prélèvement à la source.

De ce fait, le montant de l’impôt sur le revenu baisse ou augmente en fonction de leurs charges et de leurs revenus.

Il y a cependant une condition. L’ajustement du taux est, certes, immédiat pour le contribuable (ce qui lui permet de payer un impôt proportionnel à ses revenus), mais il n’est possible que si la baisse de revenu (ou la hausse) est supérieure ou égale à 10 %.